Administración Federal de

Ingresos Públicos

IMPUESTOS

Resolución General 1905

Impuesto sobre el Gas Oil y

el Gas Licuado. Ley Nº 26.028. Determinación e ingreso del gravamen. Régimen de

anticipos. Requisitos, plazos y demás condiciones.

Bs. As., 27/6/2005

VISTO la Ley Nº 26.028, y

CONSIDERANDO:

Que el artículo 1º de la

mencionada norma, establece un impuesto aplicable sobre la transferencia o

importación de gasoil o cualquier otro combustible líquido que lo sustituya en

el futuro.

Que asimismo, dispone un

impuesto sobre las transferencias de gas licuado para uso automotor en el caso

de estaciones de carga para flotas cautivas.

Que en tal sentido, corresponde

dictar las normas complementarias para la percepción y fiscalización del

impuesto, por lo que resulta necesario disponer el procedimiento que deberán

observar los sujetos alcanzados a efectos de su correcta liquidación.

Que han tomado la intervención

que les compete las Direcciones de Legislación, de Asesoría Técnica, de

Programas y Normas de Recaudación, de Programas y Normas de Fiscalización y de

Análisis de Fiscalización Especializada.

Que la presente se dicta en

ejercicio de las facultades conferidas por el artículo 9º de la Ley Nº 26.028 y por el artículo 7º del Decreto Nº 618, del 10 de julio de 1997, su

modificatorio y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — Los sujetos comprendidos en el artículo

2º de la Ley Nº 26.028 (1.1.), deberán observar las disposiciones que se

establecen en la presente resolución general, a los fines de la determinación e

ingreso del impuesto establecido en el artículo 1º de la misma ley que

corresponde aplicar sobre:

a) Las transferencias a título

oneroso o gratuito o importación de gasoil (1.2.).

b) Las transferencias de gas

licuado para uso automotor, en el caso de estaciones de carga para flotas

cautivas.

A - INSCRIPCION Y/O ALTA

Art. 2º — Los responsables indicados en el

artículo 1º —excepto los sujetos citados en el segundo párrafo del artículo 2º

de la Ley Nº 26.028 (2.1.)—, deberán solicitar la inscripción y/o alta para la

determinación y pago del impuesto, a cuyo efecto cumplirán con las previsiones

de la Resolución General Nº 10, sus modificatorias y complementarias,

presentando asimismo, cuando corresponda, la constancia que acredite la

inscripción en el Registro de Empresas Petroleras de la Secretaría de Energía dependiente del Ministerio de Planificación Federal, Inversión Pública

y Servicios.

B - DETERMINACION DEL IMPUESTO

Art. 3º — La determinación del impuesto del

período mensual correspondiente se efectuará utilizando el formulario de

declaración jurada Nº 850/A, que se encuentra disponible en la página

"web" de este organismo (http://www.afip.gov.ar).

A los fines de la confección del

citado formulario, se deberán tener en cuenta las siguientes consideraciones:

a) En los campos

"TRANSFERENCIAS", "CONSUMO PROPIO" y "DIFERENCIA DE

INVENTARIO" (Columnas I a IV de los Rubros I y/o II), se consignará la cantidad

de unidades de medida del respectivo producto, según el supuesto de que se

trate, correspondiente al mes que se declara.

b) En el campo "TOTAL"

(Columna V de los Rubros I y/o II), el monto que surja de la sumatoria de las

Columnas I a IV de los Rubros I y/o II.

c) En el campo "PRECIO NETO

DE VENTA FACTURADO" (Columna VI de los Rubros I y/o II), la sumatoria de

los precios netos de venta que surjan de las facturas o documentos

equivalentes, de acuerdo con lo dispuesto en el artículo sin número incorporado

a continuación del artículo 4º de la Ley Nº 23.966, Título III de Impuesto

sobre los Combustibles Líquidos y el Gas Natural, texto ordenado en 1998 y sus

modificaciones, correspondientes a las unidades de medida declaradas en el

período.

d) En el campo "IMPUESTO

DETERMINADO" (Columnas VII a) y/o VII b) de los Rubros I y/o II,

respectivamente), el importe que surja de aplicar la alícuota del VEINTE CON

VEINTE CENTESIMOS POR CIENTO (20,20%) a la suma consignada en la Columna VI de los Rubros I y/o II.

e) En el campo "Pago a

Cuenta por Importaciones" (Rubro III), se incluirán las percepciones

efectuadas por la Dirección General de Aduanas al momento de la importación del

combustible gravado (3.1.).

f) El campo "Artículo 8º 2º

párrafo de la ley" (Rubro III), se cubrirá con el monto del impuesto que

les hubiere sido liquidado y facturado por otros sujetos pasivos (3.2.).

C - PRESENTACION DE LA DECLARACION JURADA E INGRESO DEL SALDO DE IMPUESTO

Art. 4º — Establécese como fecha de

vencimiento para la presentación de la declaración jurada mensual y pago del

saldo de impuesto resultante, el día 22 del mes inmediato siguiente al período

que se declara.

Cuando dicha fecha coincida con

día feriado o inhábil se trasladará al día hábil inmediato siguiente.

Art. 5º — El ingreso del saldo de impuesto

resultante de la declaración jurada mensual, así como de los intereses

resarcitorios y multas, de corresponder, se efectuará atendiendo al sistema de

control que, según el contribuyente o responsable, se indica a continuación:

a) Los comprendidos en los

sistemas de control diferenciado dispuestos por las Resoluciones Generales Nº

3282 (DGI) y Nº 3423 (DGI) —Capítulo II— y sus respectivas modificatorias y

complementarias: mediante transferencia electrónica de fondos, con arreglo al

procedimiento establecido en la Resolución General Nº 1778.

b) Demás responsables: en las

instituciones bancarias habilitadas por este organismo, utilizando el F. 799/E,

indicando los siguientes códigos:

- Impuesto: 398 - Concepto: 019

- Subconcepto: 019

Las entidades bancarias, contra

el pago de la obligación, entregarán como constancia un tique que lo

acreditará.

Los ingresos se efectuarán de

acuerdo con lo establecido por la Resolución General Nº 1217, no pudiendo utilizarse otro medio de cancelación.

Asimismo, el ingreso podrá

realizarse conforme al procedimiento de pago electrónico, implementado por la Resolución General Nº 1778, excepto lo dispuesto en el artículo 5º.

D - REGIMEN DE ANTICIPOS

Art. 6º — Los sujetos mencionados en el artículo

1º de esta resolución general —excepto los sujetos citados en el segundo

párrafo del artículo 2º de la Ley Nº 26.028—, deberán ingresar anticipos en

concepto de pago a cuenta del impuesto que corresponda abonar al vencimiento

del respectivo período fiscal.

El monto de cada anticipo se

determinará, según el período fiscal de que se trate, conforme al siguiente

procedimiento:

a) Los porcentajes que, para

cada anticipo, se establecen en el Anexo II de esta resolución general, se

aplicarán sobre el impuesto determinado emergente de la declaración jurada

correspondiente al último mes calendario anterior a aquél al cual resulten

imputables los anticipos.

b) Del monto calculado conforme

al inciso anterior, se deducirán las percepciones sufridas con motivo de la

importación del combustible gravado, efectivamente ingresadas, y los pagos a

cuenta imputables al período de liquidación de los anticipos (6.1.).

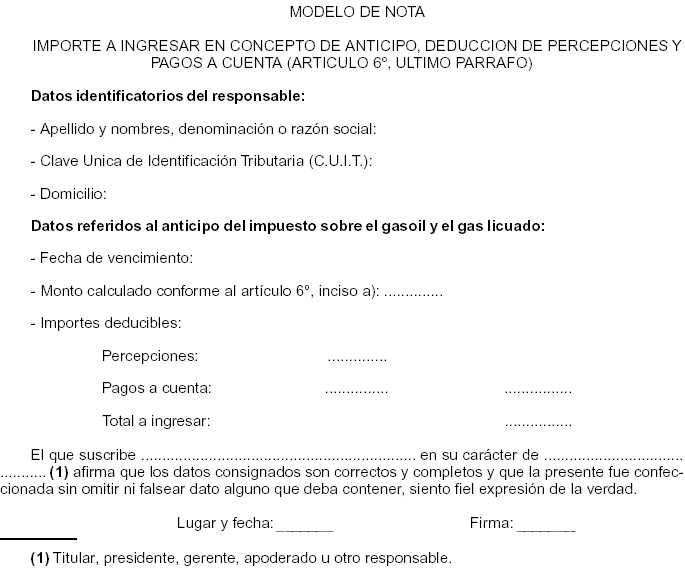

Cuando en la determinación de

los anticipos se deduzcan percepciones y/o pagos a cuenta, de acuerdo con lo

previsto en el inciso b) precedente, deberá presentarse una nota que contendrá

el detalle de tales deducciones —cuyo modelo obra en el Anexo III de la

presente—, hasta la fecha de vencimiento fijada para el ingreso del anticipo.

Art. 7º — El ingreso del monto de los anticipos

se realizará hasta los días del mes al cual correspondan, conforme a las fechas

y porcentajes establecidos en el Anexo II.

El pago de dicha obligación, se

efectuará de acuerdo con el sistema de control en que se encuentre comprendido

el responsable, según lo previsto en el artículo 5º, utilizando los siguientes

códigos:

- Impuesto: 398 - Concepto: 191

– Subconcepto: 191

Cuando alguna de las fechas de

vencimiento fijadas coincida con un día feriado o inhábil, el vencimiento se

trasladará al día hábil inmediato siguiente.

E – IMPORTACIONES

Art. 8º — Esta Administración Federal —Dirección

General de Aduanas—, actuará como agente de percepción del impuesto sobre el

gasoil y el gas licuado en oportunidad del despacho a plaza, previo a la importación

del combustible gravado.

El ingreso respectivo se

efectuará mediante el volante de pago correspondiente, a los fines del ingreso

de los derechos y demás tributos que se determinen con motivo de la

importación, en la institución bancaria habilitada a tal efecto.

Art. 9º — Los importadores incluidos en el

"Registro de Empresas Petroleras", sección "Empresas

Importadoras y Comercializadoras", podrán optar por efectuar el pago del

impuesto correspondiente, de acuerdo con el régimen especial establecido por el

artículo 14 del Anexo del Decreto Nº 74/ 98 y sus modificaciones.

Art. 10.— De ejercerse la opción indicada en el

artículo anterior, se deberá simultáneamente constituir una garantía

consistente en depósito de dinero en efectivo, aval bancario o depósito de

Títulos de la Deuda Pública Nacional.

F – DISPOSICIONES

COMPLEMENTARIAS

Art. 11.— Los transportistas, depositarios,

poseedores o tenedores de combustible gravado que no cuenten con la

documentación que acredite que el producto ha tributado el respectivo impuesto,

deberán ingresar el monto que corresponda en cualquiera de los bancos

habilitados al efecto, mediante el volante de pago F. 799/E, dentro de los

CINCO (5) días hábiles administrativos de verificada la transgresión.

G – DISPOSICIONES GENERALES

Art. 12.— Todas las presentaciones indicadas en

esta resolución general, deberán efectuarse en la dependencia de este organismo

en la que el contribuyente o responsable se encuentre inscrito.

Art. 13.— Apruébanse el formulario de declaración

jurada Nº 850/A y los Anexos I, II y III que forman parte de la presente.

Art. 14.— Las disposiciones de esta resolución

general resultarán de aplicación a partir del día de su publicación en el

Boletín Oficial y surtirán efecto respecto de los hechos imponibles

perfeccionados a partir del día 7 de mayo de 2005, inclusive.

No obstante lo previsto en el

párrafo anterior, las obligaciones de presentación de la declaración jurada

correspondiente al período fiscal mayo de 2005 y, en su caso de pago del saldo

del impuesto resultante, se considerarán cumplidas en término siempre que se

efectivicen hasta el día 30 de junio de 2005, inclusive.

Art. 15.— Regístrese, publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. — Alberto R. Abad.

ANEXO I RESOLUCION GENERAL Nº 1905

NOTAS ACLARATORIAS Y CITAS DE TEXTOS LEGALES

Artículo 1º.

(1.1.) Son sujetos pasivos del

impuesto:

a) Los que realicen la

importación definitiva del combustible gravado.

b) Los que resulten sujetos en

los términos de los incisos b) y c) del artículo 3º de la Ley Nº 23.966, Título III, de Impuesto sobre los Combustibles Líquidos y el Gas Natural,

texto ordenado en 1998 y sus modificaciones.

c) Quienes no estando

comprendidos en el inciso precedente, revendan el combustible que hubieren

importado.

d) Los transportistas,

depositarios, poseedores o tenedores de combustible gravado que no cuenten con

la documentación que acredite que el producto ha tributado el presente

impuesto.

e) Los titulares de almacenamiento

de combustibles para consumo privado, en el caso del gas licuado para uso

automotor en estaciones de carga para flotas cautivas, respecto de quienes la Secretaría de Energía del Ministerio de Planificación Federal, Inversión Pública y Servicios

dictará las disposiciones correspondientes.

(1.2.) También se encuentra

alcanzado por el impuesto, el combustible consumido por el responsable —excepto

el que se utilice en la elaboración de otros productos sujetos al mismo—, y las

diferencias de inventario que determine esta Administración Federal de Ingresos

Públicos, siempre que no pueda justificarse la diferencia por causas distintas

a los supuestos de imposición, conforme a lo establecido en el segundo párrafo

del artículo 1º de la Ley Nº 26.028.

Artículo 2º

(2.1.) Los transportistas,

depositarios, poseedores o tenedores de combustible gravado que no cuenten con

la documentación que acredite que el producto ha tributado el presente

impuesto, serán responsables del ingreso del mismo sin perjuicio de las

sanciones que legalmente les correspondan y de responsabilidad de los demás

sujetos intervinientes en la transgresión.

Artículos 3º y 6º.

(3.1.) (3.2.) (6.1.) Los sujetos

definidos en el artículo 2º de la Ley Nº 26.028, podrán computar en la

declaración jurada mensual, el monto del impuesto que les hubiera sido

liquidado y facturado por otro sujeto pasivo, o que hubieran ingresado, en el

momento de la importación del producto, de acuerdo con lo previsto en el

artículo 8º de la citada ley.

ANEXO II RESOLUCION GENERAL Nº 1905

ANEXO III RESOLUCION GENERAL Nº 1905