Resolución General

739/99

Impuesto a las

Ganancias. Beneficiarios del exterior. Retenciones con carácter de pago único y

definitivo. Resolución General Nº 2.529 (DGI) y sus modificaciones. Su

sustitución.

Bs. As., 7/12/99

VISTO las Resoluciones Generales

Nº 2.529 (DGI) y sus modificaciones, y Nº 738, y

CONSIDERANDO:

Que mediante la primera

Resolución General citada se establecieron las normas que regulan el ingreso de

las sumas retenidas en concepto de impuesto a las ganancias, con carácter de pago

único y definitivo, sobre determinadas rentas que se paguen a beneficiarios

domiciliados en el exterior; estas normas han perdido eficacia ante las

modificaciones operadas en la administración tributaria.

Que la Resolución General

Nº 738 establece las obligaciones de información e ingreso de los regímenes de

retenciones y percepciones, que los responsables deben cumplir mediante la

utilización de la aplicación denominada "SICORE – Sistema de Control de

Retenciones – Versión 3.0.".

Que, por otra parte, es

necesario disponer el mecanismo que deberán observar los agentes de retención,

con los certificados que la mencionada aplicación genera, para que los

beneficiarios del exterior puedan acreditar ante los fiscos extranjeros la

retención del gravamen efectuada en el país.

Que, por lo tanto, resulta

procedente la sustitución de la Resolución General Nº 2529 (DGI) y sus

modificaciones, por otra que contenga la normativa aplicable.

Que han tomado la

intervención que les compete las Direcciones de Legislación, de Programas y

Normas de Recaudación y de Asesoría Técnica.

Que la presente se dicta

en ejercicio de las facultades conferidas por el artículo 39 de la Ley de

Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones, por los

artículos 17 y 18 de su Decreto Reglamentario Nº 1.344/98 y sus modificaciones,

y por el artículo 7º del Decreto Nº 618, de fecha 10 de julio de 1997.

Por ello,

EL ADMINISTRADOR FEDERAL

DE LA ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS

RESUELVE:

Artículo 1º — El ingreso

de las retenciones que se practiquen con carácter de pago único y definitivo a

beneficiarios del exterior, de conformidad con lo preceptuado por los artículos

9º, 10, 11, 12, 13, el incorporado a continuación del 69 —artículo 4º, inciso

p), de la Ley Nº 25.063—, 91, 92 y 93 de la Ley de Impuesto a las Ganancias,

texto ordenado en 1997 y sus modificaciones, queda sujeto a las disposiciones

que se establecen por medio de la presente Resolución General.

Están también comprendidas

en el párrafo anterior, aquellas retenciones que deban efectuarse como

consecuencia del decaimiento de exenciones o desgravaciones, totales o

parciales, que originan una transferencia de ingresos a fiscos extranjeros,

conforme lo establece el artículo 21 de la Ley citada.

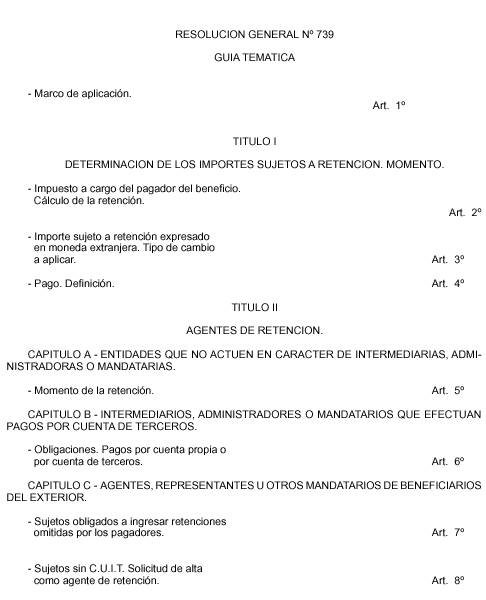

TITULO I

DETERMINACION DE LOS

IMPORTES SUJETOS A RETENCION. MOMENTO.

Art. 2º — En los casos en

que el pago total o parcial del impuesto se encuentre a cargo del sujeto que

pague la correspondiente ganancia, la retención se calculará sobre el monto que

resulte de acrecentar esa ganancia con el importe del respectivo gravamen que

se haya tomado a cargo, excepto cuando se configure la situación prevista en el

último párrafo del artículo 145 del Decreto Nº 1344/98 y sus modificaciones,

reglamentario de la Ley de Impuesto a las Ganancias, texto ordenado en 1997 y

sus modificaciones.

Art. 3º — A efectos de

determinar en moneda argentina el importe sujeto a retención, cuando éste se

exprese en moneda extranjera, se tomará el tipo de cambio de la efectiva

negociación contado de las divisas destinadas para el pago de la ganancia al

beneficiario del exterior. En caso de no existir tal negociación, se tomará el

tipo de cambio vendedor del Banco de la Nación Argentina, vigente al cierre del

día hábil cambiario inmediato anterior al que se efectúe el pago.

Art. 4º — Conforme a lo

dispuesto por el artículo 91 de la ley del gravamen, deberá entenderse como

pago el giro o libranza de dinero, o las demás formas cancelatorias que prevé

el antepenúltimo párrafo del artículo 18 de esa norma legal.

TITULO II

AGENTES DE RETENCION

CAPITULO A - ENTIDADES QUE

NO ACTUEN EN CARACTER DE INTERMEDIARIAS, ADMINISTRADORAS O MANDATARIAS.

Art. 5º — Los agentes de

retención, excepto los sujetos que actúen como intermediarios, administradores

o mandatarios, deberán practicar la retención correspondiente en el momento en

que quede configurado el pago de la renta, o con anterioridad al momento en que

ordenen el giro o remesa de fondos a una persona física o jurídica que actúe

como intermediaria, administradora o mandataria.

CAPITULO B -

INTERMEDIARIOS, ADMINISTRADORES O MANDATARIOS QUE EFECTUAN PAGOS POR CUENTA DE

TERCEROS.

Art. 6º — Las personas

físicas o jurídicas que actúen en carácter de intermediarias, administradoras o

mandatarias, deberán practicar la retención del impuesto a las ganancias por

los pagos al exterior que realicen por cuenta de los sujetos que ordenen los

mismos.

Asimismo, deberán

practicar e ingresar las retenciones por los pagos que efectúen por sus propias

operaciones.

Los responsables referidos

en el primer párrafo quedan exceptuados de practicar la retención cuando los

pagadores de la renta a los beneficiarios del exterior cumplan con las

condiciones dispuestas en el inciso b) del artículo 13 o, en su caso, en el artículo

14.

Cuando el pago total o

parcial del impuesto a las ganancias se encuentre a cargo del sujeto que pague

la renta, corresponderá que éste acredite los fondos suficientes para el

ingreso del impuesto respectivo, quedando obligada la entidad intermediaria,

administradora o mandataria, a no hacer efectivo el giro hasta que ello ocurra.

CAPITULO C – AGENTES,

REPRESENTANTES U OTROS MANDATARIOS DE BENEFICIARIOS DEL EXTERIOR.

Art. 7º — Los agentes,

representantes, u otros mandatarios que perciban beneficios por cuenta de

beneficiarios del exterior, en los casos previstos en los artículos 17 —segundo

párrafo— y 18 del Decreto Nº 1344/98 y sus modificaciones, reglamentario de la

Ley de Impuesto a las Ganancias, texto ordenado en 1997 sus modificaciones, deberán

efectuar —en las condiciones que establece esta Resolución General— el ingreso

del importe de la retención correspondiente, cuando el pagador de la renta

hubiera omitido practicarla.

Art. 8º — Los

intermediarios mencionados en el artículo anterior, que no posean Clave Unica

de Identificación Tributaria (C.U.I.T.), deberán solicitar el alta como agentes

de retención ante este Organismo, conforme a las normas de la Resolución

General Nº 10, su modificatoria y su complementaria.

TITULO III

FORMAS DE INGRESO. PLAZOS.

Art. 9º — Los sujetos

indicados en el Título II deberán realizar el ingreso de la retención

—efectuada por cada pago (giro o remesa de fondos)— en forma individual, hasta

la fecha prevista por el inciso a) o b), según corresponda, del artículo 2º de

la Resolución General Nº 738, según la quincena en la que se configure la

obligación de retención.

Art. 10. — Los agentes de

retención deberán informar los importes de las retenciones mediante una

declaración jurada, conforme a la modalidad, plazos y condiciones previstas en

la Resolución General Nº 738.

Los referidos agentes de

retención deberán considerar los ingresos individuales efectuados, como pagos a

cuenta en la confección de la declaración jurada informativa y determinativa

del saldo a ingresar, que se generará mediante la aplicación "SICORE –

Sistema de Control de Retenciones – Versión 3.0.", aprobada por la

Resolución General mencionada en el párrafo anterior.

Art. 11. — El ingreso

referido en el artículo 9º se efectuará mediante el volante de pago F. 799/S

—generado mediante la aplicación mencionada—, en los lugares que para cada caso

se indican:

a) Responsables que se

encuentren dentro de la jurisdicción de la Dirección de Grandes Contribuyentes

Nacionales: en el Anexo Operativo del Banco de la Nación Argentina, habilitado

a tal efecto en esa Dirección.

b) Responsables

comprendidos en el Capítulo II de la Resolución General Nº 3423 (DGI) y sus

modificaciones: en la institución bancaria habilitada en la respectiva agencia.

c) Demás responsables: en

cualquiera de las instituciones bancarias habilitadas.

El ingreso se efectuará en

efectivo o con cheque de la entidad cobradora.

Como constancia de pago,

los responsables comprendidos en los incisos a) y b), recibirán un comprobante F.

Nº 107 emitido por el sistema o, en su caso, el que éste imprima conforme a lo

dispuesto por la Resolución General Nº 3886 (DGI). A los responsables

comprendidos en el inciso c) se les entregará un tique que acreditará el pago.

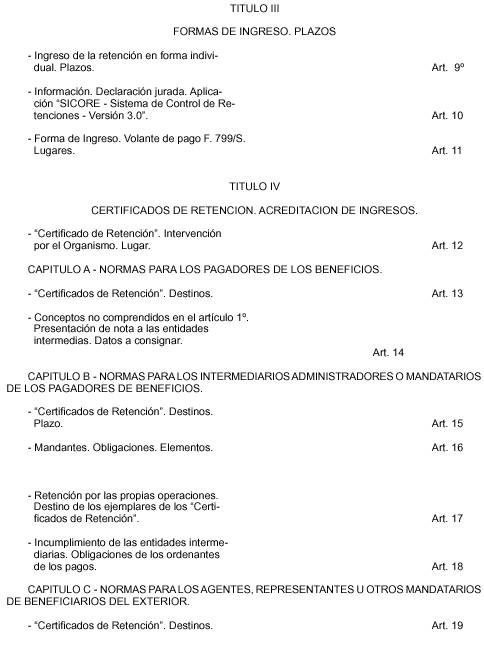

TITULO IV

CERTIFICADOS DE RETENCION.

ACREDITACION DE INGRESOS.

Art. 12. — Los agentes de

retención deberán generar el "Certificado de Retención" mediante la

aplicación "SICORE – Sistema de Control de Retenciones – Versión

3.0." por cada retención efectuada, y deberán presentarlo —por triplicado—

con posterioridad al ingreso de la retención, en la dependencia que se

encuentre a cargo del control de sus obligaciones fiscales, para ser

intervenido por el Organismo.

En ese acto, deberá ser

exhibido el tique de pago o el F. 107, según corresponda, el cual será también

intervenido por este Organismo.

CAPITULO A – NORMAS PARA

LOS PAGADORES DE LOS BENEFICIOS.

Art. 13. — Los

responsables comprendidos en el Capítulo A del Título II darán a los ejemplares

de los "Certificados de Retención", intervenidos por este Organismo,

los siguientes destinos:

a) El original será

entregado al beneficiario del exterior o al agente, representante o mandatario

de éste en el país —según se efectúe el pago directamente al exterior o a

través de tales intermediarios—; este ejemplar operará como comprobante de la

retención practicada, a efectos de la utilización que le pueda corresponder,

ante fiscos extranjeros, al beneficiario de la renta.

b) El duplicado deberá ser

entregado —en su caso— a las personas físicas o jurídicas (ej.: entidades

financieras regidas por la Ley Nº 21.526 y sus modificaciones) que actúen en

carácter de intermediarias, administradoras o mandatarias del pagador en la

remisión de los fondos, con el fin de que no se practique la retención del

impuesto a las ganancias sobre los importes a girar o transferir.

Cuando se pague la renta

en el país a agentes, representantes o mandatarios del beneficiario del

exterior, también se les entregará el duplicado, a fin de su utilización —en su

caso— en la forma indicada en el párrafo anterior.

c) El triplicado,

juntamente con el F. 107 o el tique, según corresponda, intervenidos por la

respectiva dependencia, deberán ser conservados por los responsables como

constancias de ingreso e imputación.

Art. 14. — En los casos en

que se paguen a beneficiarios del exterior conceptos no comprendidos en el

artículo 1º de la presente Resolución General, los pagadores deberán presentar

a las entidades referidas en el primer párrafo del inciso b) del artículo anterior,

en sustitución del duplicado del "Certificado de Retención", una nota

que servirá como constancia del carácter del pago a remesar, a efectos de que

no se practique retención, que deberá contener los siguientes datos:

a) Apellido y nombres o

denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.),

del sujeto que efectúa el pago.

b) Apellido y nombres o

denominación, domicilio y código de país —conforme a la tabla contenida en el

Anexo VI de la Resolución General Nº 738— del destinatario de los fondos.

c) Concepto por el cual se

realiza el giro.

d) Importe de los fondos a

girar.

CAPITULO B – NORMAS PARA

LOS INTERMEDIARIOS ADMINISTRADORES O MANDATARIOS DE LOS PAGADORES DE LOS

BENEFICIOS.

Art. 15. — Las entidades

intermediarias, administradoras o mandatarias comprendidas en el Capítulo B del

Título II, darán a los ejemplares del "Certificado de Retención",

intervenidos por este Organismo, los siguientes destinos:

a) El original y el

triplicado se entregarán a los sujetos por cuya cuenta se efectúe la respectiva

remesa de fondos al exterior, dentro de los TRES (3) días hábiles

administrativos de efectuada la intervención de esta Administración Federal.

b) El duplicado deberá ser

conservado por los agentes de retención como constancia del cumplimiento de sus

obligaciones de retención por las sumas pagadas.

Art. 16. — Los mandantes

de los pagos deberán entregar el ejemplar original a los beneficiarios de los

pagos del exterior, conservarán el triplicado como constancia de la retención

correspondiente y acusarán recibo de los comprobantes citados en el inciso a)

del artículo anterior a los intermediarios, administradores o mandatarios, en

la forma que éstos dispongan —de acuerdo con su organización administrativa o

contable—, a fin de que ellos puedan acreditar el cumplimiento de lo previsto

en el mencionado inciso.

Art. 17. — Cuando los

pagos al exterior estén motivados por las propias operaciones de las entidades

intermediarias, administradoras o mandatarias, el "Certificado de

Retención" se confeccionará por duplicado; al original se le dará el

destino previsto por el inciso a) del artículo 13, y el duplicado, juntamente

con el F. 107 o el tique, intervenidos, serán la constancia de la retención

practicada.

Art. 18. — De verificarse

el incumplimiento de las obligaciones previstas en el inciso a) del artículo

15, el sujeto por cuya cuenta se realiza la correspondiente remesa de fondos

deberá informar tal hecho a este Organismo, mediante la presentación de una

nota, ante la dependencia a cuyo cargo se encuentra el control de sus

obligaciones fiscales, en la que se detallarán:

1. Apellido y nombres o

denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.),

del sujeto informante.

2. Apellido y nombres o

denominación, domicilio y Clave Unica de Identificación Tributaria (C.U.I.T.),

del agente de retención.

3. Apellido y nombres o

denominación, domicilio y código de país —conforme a la tabla contenida en el

Anexo VI de la Resolución General Nº 738—, del beneficiario del exterior

pasible de la retención.

4. Concepto e importe de

la suma sujeta a retención.

5. Fecha en que la entidad

ha efectuado la remesa o giro al beneficiario del exterior, e importe de la

retención.

CAPITULO C – NORMAS PARA

LOS AGENTES, REPRESENTANTES U OTROS MANDATARIOS DE BENEFICIARIOS DEL EXTERIOR.

Art. 19. — Los agentes,

representantes u otros mandatarios de los beneficiarios del exterior, cuando

deban efectuar el ingreso del importe de la retención omitida por el pagador

del beneficio, darán a los ejemplares de los "Certificados de

Retención", intervenidos por este Organismo, los siguientes destinos:

a) El original será

entregado al beneficiario del exterior; este ejemplar operará como comprobante

de la retención practicada, a efectos de la utilización que pueda corresponder

ante fiscos extranjeros.

b) El duplicado deberá ser

entregado —en su caso— a las personas físicas o jurídicas (ej.: entidades

financieras regidas por la Ley Nº 21.526 y sus modificaciones) que actúen en

carácter de intermediarias, administradoras o mandatarias en la remisión de los

fondos, con el fin de que no se practique la retención del impuesto a las

ganancias sobre los importes a girar o transferir.

c) El triplicado,

juntamente con el F. 107 o el tique, según corresponda, intervenidos por la

respectiva dependencia, deberán ser conservados por los responsables como

constancias de ingreso e imputación.

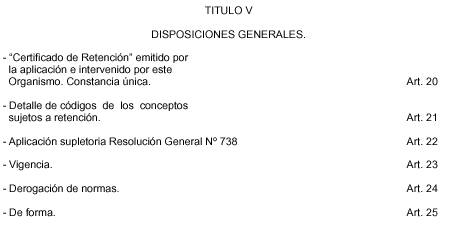

TITULO V

DISPOSICIONES GENERALES

Art. 20. — El

"Certificado de Retención" emitido con la aplicación "SICORE —

Sistema de Control de Retenciones Versión 3.0" e intervenido por este

Organismo, en las condiciones que establece el artículo 12 de esta Resolución

General, es el único comprobante habilitado —a partir del 1 de abril de 2000,

inclusive— como constancia de retención.

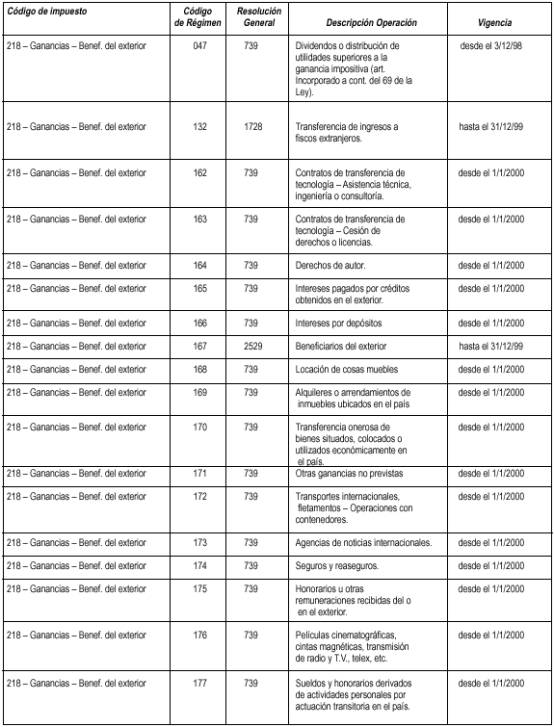

Art. 21. — Los códigos que

se consignarán en la aplicación "SICORE – Sistema de Control de

Retenciones – Versión 3.0." para la confección de la declaración jurada

informativa y determinativa, para la generación del formulario de ingreso de los

importes retenidos y para la emisión de los "Certificados de

Retención" correspondientes, son los que se detallan seguidamente:

Nota: La Resolución

General N°1109/2001 AFIP B.O. 18/10/2001 modificó algunos códigos,

sustituyéndolos de la siguiente manera:

A partir del día 1 de

noviembre de 2001, inclusive, para cumplir con las obligaciones establecidas en

la Resolución General N° 739, en relación con la retención que se practique al

exportador del exterior sobre su ganancia neta de fuente argentina, por

aplicación del ajuste de precios previsto en el inciso b) del artículo 8° de la

Ley de Impuesto a las Ganancias, texto ordenado en 1997 y sus modificaciones,

se utilizará el siguiente código de régimen:

|

CODIGO DE IMPUESTO

|

CODIGO DE REGIMEN

|

RESOLUCION GENERAL

|

DESCRIPCION OPERACION

|

VIGENCIA

|

|

218

|

48

|

1109

|

Ajuste de precios.

Artículo 8°, inciso b) de la Ley de Impuesto a las Ganancias.

|

Desde el 01/11/2001

|

Dicho código sustituirá a

los que resultaron aplicables, para el ingreso de la referida retención, en

cada uno de los lapsos que se detallan a continuación:

a) Hasta

el día 31/12/99, inclusive:

|

DE IMPUESTO

|

CODIGO DE REGIMEN

|

RESOLUCION GENERAL

|

DESCRIPCION OPERACION

|

|

218

|

167

|

2529

|

Beneficiarios del

exterior

|

b) Desde

el día 1/01/2000 hasta el día 31/10/2001, ambas fechas inclusive:

|

CODIGO DE IMPUESTO

|

CODIGO DE REGIMEN

|

RESOLUCION GENERAL

|

DESCRIPCION OPERACION

|

|

218

|

171

|

739

|

Otras ganancias no

previstas

|

Art. 22. — En todo lo no

previsto por la presente Resolución General resultarán de aplicación las disposiciones

de la Resolución General Nº 738.

Art. 23. — Las

disposiciones de esta Resolución General serán de aplicación para los pagos que

se efectúen a partir del día 1º de enero de 2000, inclusive.

No obstante lo dispuesto

en el párrafo anterior los certificados de retención correspondientes a las

retenciones que se practiquen entre el 1º de enero y 31 de marzo de 2000, ambas

fechas inclusive, podrán ser generados por la aplicación "SICORE – Sistema

de Control de Retenciones Versión 3.0" o emitidos por el agente de

retención manualmente o con los sistemas informáticos que utilicen a ese

efecto.

Art. 24. — Déjase sin

efecto la Resolución General Nº 2529 (DGI) y sus modificaciones, y toda otra

norma que se oponga a lo dispuesto por la presente, a partir del día 1º de

enero de 2000, inclusive.

Art. 25. — Regístrese,

publíquese, dése a la Dirección Nacional del Registro Oficial y archívese. —

Carlos Silvani.